جنگ ارزی

جنگ ارزی که به عنوان کاهش ارزش رقابتی نیز شناخته میشود، شرایطی در امور بینالملل است که در آن کشورها با ایجاد سقوطی در نرخ ارز خود نسبت به سایر ارزها به دنبال به دست آوردن مزیت تجاری نسبت به سایر کشورها هستند. با کاهش نرخ ارز یک کشور، صادرات در سایر کشورها رقابتیتر میشود و واردات به آن کشور گرانتر میشود. هر دو اثر به نفع صنعت داخلی و در نتیجه اشتغال است که افزایش تقاضا را هم از طرف بازارهای داخلی و خارجی تجربه میکنند. با این حال، افزایش قیمت کالاهای وارداتی (و همچنین هزینه سفرهای خارجی) بسیار ناخوشایند است زیرا به قدرت خرید شهروندان آسیب میرساند. هنگامی که همه کشورها یک استراتژی مشابه را اتخاذ کنند، میتواند به یک کاهش کلی تجارت بینالملل منجر شود و به همه کشورها آسیب برساند.

از نظر تاریخی، کاهش ارزش رقابتی بسیار نادر بودهاست زیرا کشورها معمولاً ترجیح میدهند ارزش ارز خود را بالا نگه دارند. کشورها معمولاً به نیروهای بازار اجازه دادهاند که کار کنند، یا در سیستمهایی با نرخ مبادلهای مدیریت شده شرکت داشتهاند. یک استثناء هنگامی اتفاق افتاد که جنگ ارزی در دهه ۱۹۳۰ آغاز شد، هنگامی که کشورها استاندارد طلا را در دوره رکود بزرگ کنار گذاشتند و در تلاش برای تحریک اقتصاد خود از کاهش ارزش ارز استفاده کردند. از آنجا که این امر بهطور مؤثر بیکاری را به خارج از کشور میبرد، شرکای تجاری به سرعت با کاهش ارزشهای خود تلافی کردند. این دوره برای همه افراد درگیر یک وضعیت نامطلوب بودهاست، زیرا تغییرات غیرقابل پیشبینی در نرخ ارز باعث کاهش کل تجارت بینالمللی میشود.

به گفته گیدو مانتگا، وزیر دارایی پیشین برزیل، جنگ جهانی ارز در سال ۲۰۱۰ آغاز شد. این دیدگاه توسط بسیاری دیگر از مقامات دولتی و روزنامه نگاران مالی از سراسر جهان تکرار شد. سایر سیاست گذاران ارشد و روزنامه نگاران اظهار داشتند که عبارت «جنگ ارزی» دامنه خصومت را بیش از حد بزرگ نشان دادهاست. با چند استثناء، مانند مانتگا، حتی مفسرانی که موافقت کردند جنگ ارزی در سال ۲۰۱۰ صورت گرفتهاست، بهطور کلی به این نتیجه رسیدهاند که تا اواسط سال ۲۰۱۱ از بین رفتهاست.

کشورهایی که از سال ۲۰۱۰ به کاهش ارزش رقابتی احتمالی مشغول هستند، از ترکیبی از ابزارهای سیاست، از جمله مداخله مستقیم دولت، تحمیل کنترل سرمایه و تسهیل کمی، بهطور غیر مستقیم، استفاده کردهاند. در حالی که بسیاری از کشورها فشار رو به رشد نامطلوبی را بر نرخ ارز خود تجربه کردند و در بحث و گفتگوهای مداوم شرکت کردند، اما قابل توجهترین بعد قسمت ۲۰۱۰ تا ۲۰۱۱، درگیری لفظی بین ایالات متحده و چین در مورد ارزش یوان بود. در ژانویه ۲۰۱۳، اقدامات اعلام شده توسط ژاپن که انتظار میرفت ارزش پول خود را بیارزش جلوه دهند، نگرانی از وقوع احتمالی جنگ ارزی دوم قرن بیست و یکم را برانگیخت که این بار منبع اصلی تنش، نه چین در برابر آمریکا بلکه ژاپن در مقابل منطقه یورو بود. در اواخر ماه فوریه، از شدت نگرانیهای وقوع جنگ جدید پس از انتشار اعلامیههای G7 و G20، مبنی بر جلوگیری از کاهش ارزش رقابتی، کاسته شد. پس از آنکه بانک مرکزی اروپا در ژانویه ۲۰۱۵ برنامه تازهای از تسهیل کمی را آغاز کرد، بار دیگر بحث در مورد جنگ ارزی تشدید شد.

زمینه

[ویرایش]در صورت عدم مداخله در بازار ارز خارجی توسط مقامات دولت ملی، نرخ ارز یک کشور بهطور کلی توسط نیروهای عرضه و تقاضای بازار در یک مقطع زمانی تعیین میشود. مقامات دولتی ممکن است هر از گاهی برای دستیابی به اهداف سیاسی خاص، از جمله حفظ تراز تجاری کشور یا دادن مزیت رقابتی در تجارت بینالملل به صادرکنندگان خود، در بازار دخالت کنند.

دلایل کاهش ارزش عمدی

[ویرایش]

از نظر تاریخی، کاهش ارزش با عواقب نامطلوبش، به ندرت یک استراتژی ارجح بودهاست. با استناد به اقتصاددان ریچارد ن. کوپر، که در سال ۱۹۷۱ مینوشتهاست، کاهش ارزش قابل توجه یکی از «آسیب زنندهترین» سیاستهایی است که یک دولت میتواند اتخاذ کند - تقریباً همیشه به فریادهای خشم و درخواست جایگزینی دولت منجر میشود.[۱] کاهش ارزش میتواند به کاهش سطح زندگی شهروندان منجر شود زیرا قدرت خرید آنها هم هنگام خرید واردات و هم هنگام مسافرت به خارج کاهش مییابد. همچنین میتواند به فشار تورمی بیفزاید. اگر این بدهیهای بینالمللی با یک ارز خارجی معین شود، کاهش ارزش میتواند پرداخت بهره این بدهیها را گرانتر کند و این امر میتواند سرمایهگذاران خارجی را دلسرد کند. حداقل تا قرن بیست و یکم، یک ارز قوی معمولاً به عنوان نشانه اعتبار شناخته میشد، در حالی که کاهش ارزش پول با دولتهای ضعیف مرتبط بود.[۲]

با این حال، هنگامی که یک کشور از بیکاری زیاد رنج میبرد یا مایل به دنبال کردن یک سیاست رشد صادراتی است، نرخ ارز پایینتر میتواند به عنوان یک مزیت شناخته شود. از اوایل دهه ۱۹۸۰، صندوق بینالمللی پول (IMF) کاهش ارزش پول را به عنوان یک راه حل بالقوه برای کشورهای در حال توسعه پیشنهاد میکند که بهطور مداوم بیشتر از آورده صادراتشان برای واردات هزینه میکنند. ارزش پایینتر برای ارز داخلی باعث میشود ضمن ارزانتر کردن صادرات، قیمت واردات افزایش یابد.[۳] این امر باعث تشویق بیشتر تولید داخلی میشود که باعث افزایش اشتغال و تولید ناخالص داخلی میشود. با این حال چنین تأثیر مثبتی تضمین نمیشود، به عنوان مثال به دلیل اثرات شرایط مارشال- لنر.[۴] کاهش ارزش را میتوان به عنوان یک راه حل جذاب برای بیکاری در نظر گرفت هنگامی که گزینههای دیگر، مانند افزایش هزینههای عمومی، به دلیل بدهی عمومی بالا منتفی میشوند، یا وقتی یک کشور دارای کسری تراز پرداخت است که کاهش ارزش به اصلاح آن کمک میکند. یک دلیل که ترجیح کاهش ارزش در بین اقتصادهای نوظهور رایج است این است که حفظ یک نرخ ارز نسبتاً پایین به آنها کمک میکند تا ذخایر ارزی خارجی ایجاد کنند، که میتواند در مقابل بحرانهای مالی آینده آنها را محافظت کند.[۵][۶][۷]

مکانیسم کاهش ارزش

[ویرایش]کشوری که مایل به کاهش ارزش پول است یا حداقل ارزش ارز خود را بررسی میکند، باید در حیطه محدودیتهای سیستم پولی بینالمللی حاکم عمل کند. در دهه ۱۹۳۰، کشورها از طریق اعمال بانکهای مرکزی خود کنترل نسبتاً مستقیمی بر نرخ ارز خود داشتند. به دنبال فروپاشی سیستم برتون وودز در اوایل دهه ۱۹۷۰، تأثیر بازارها به میزان قابل توجهی افزایش یافته و نیروهای بازار بهطور گسترده نرخ ارز را برای تعداد فزایندهای از کشورها تعیین میکردند. با این حال، بانک مرکزی یک دولت هنوز هم میتواند در بازارها برای ایجاد یک کاهش ارزش مداخله کند، اگر ارز خود را به فروش میرساند تا ارزهای دیگر را بخرد،[۸] این باعث میشود که ارزش ارز آن سقوط کند - یک عمل مشترک میان کشورهایی که یک رژیم نرخ ارز مدیریت شده دارند. بهطور کمتر مستقیم، تسهیل کمّی (معمول در سال ۲۰۰۹ و ۲۰۱۰)، منجر به کاهش ارزش ارز میشود حتی اگر بانک مرکزی بهطور مستقیم هیچ دارایی خارجی را خریداری نکند.

روش سوم برای مسئولان است که صرفاً با اشاره به اقدام آینده ارزش ارز خود را با حرف پایین بیاورند، تا دلالان را نسبت به شرطبندی بر افزایش ارزش در آینده دلسرد کنند. هرچند که گاهی اوقات اثرش چندان قابل تشخیص نیست. سرانجام، یک بانک مرکزی میتواند با پایین آوردن نرخ پایه سود خود، کاهش ارزش پول را ایجاد کند. با این وجود این کار بعضی اوقات تأثیر محدودی دارد و از زمان پایان جنگ جهانی دوم، اکثر بانکهای مرکزی نرخ پایه خود را با توجه به نیازهای اقتصاد داخلی خود تعیین کردهاند.[۹][۷]

اگر مقامات کشوری مایل به کاهش ارزش یا جلوگیری از بالا رفتن آن در برابر نیروهای بازاری هستند که فشار رو به بالا روی ارز اعمال میکنند و همچنان کنترل نرخ بهره را داشته باشند، همانطور که معمولاً اتفاق میافتد، به دلیل شرایطی که از سهگانه غیرممکن ناشی میشود، به کنترل سرمایه احتیاج دارند.[۱۰]

تسهیل کمی

[ویرایش]تسهیل کمی (QE) عملی است که در آن یک بانک مرکزی با افزایش عرضه پول برای اقتصاد داخلی خود سعی در کاهش رکود احتمالی یا واقعی دارد. این کار با چاپ پول و تزریق آن به اقتصاد داخلی از طریق عملیات بازار آزاد انجام میشود. ممکن است وعده نابود کردن پول تازه ایجاد شده پس از بهبود اقتصاد برای جلوگیری از تورم وجود داشته باشد.

تسهیل کمی بهطور گستردهای به عنوان پاسخی به بحرانهای مالی که از سال ۲۰۰۷ آغاز شد، بویژه توسط ایالات متحده و انگلیس و به میزان کمتری منطقه یورو، مورد استفاده قرار گرفت.[۱۱] بانک مرکزی ژاپن اولین بانک مرکزی بود که ادعا کرد از چنین سیاستی استفاده کردهاست.[۱۲][۱۳]

اگرچه دولت آمریکا انکار کردهاست که کاهش ارزش پولشان بخشی از اهداف آنها برای اجرای تسهیل کمی بوده، این عمل میتواند به دو روش غیرمستقیم در راستای کاهش ارزش پول کشور عمل کند. در مرحله اول، میتواند دلالان را ترغیب به شرطبندی بر کاهش ارزش ارز کند. ثانیاً، افزایش زیاد عرضه پول داخلی نرخ بهره داخلی را کاهش میدهد و اغلب پایینتر از نرخ بهره در کشورهایی که تسهیل کمی را اجرا نمیکنند خواهد شد. این شرایط را برای تجارت حمل ایجاد میکند، که در آن فعالان بازار میتوانند با وام گرفتن به ارز کشور در راستای انجام تسهیل کمی و وام دادن در کشوری با نرخ بهره نسبتاً بالا نوعی از آربیتراژ را انجام دهند. از آنجا که آنها بهطور مؤثری ارزهایی را که برای تسهیل کمی استفاده میشود، در بازارهای بینالمللی میفروشند، این میتواند باعث افزایش عرضه آن ارز و از این رو کاهش ارزش آن شود. در اکتبر ۲۰۱۰ انتظارات بالایی در بازارها وجود داشت که ایالات متحده، انگلیس و ژاپن به زودی دور دوم تسهیل کمی را آغاز میکنند و چشمانداز پیوستن منطقه یورو به آنها کمتر قطعی بود.[۱۴]

در اوایل نوامبر ۲۰۱۰، ایالات متحده QE2، دور دوم تسهیل کمی، که انتظار میرفت را آغاز کرد. فدرال رزرو ۶۰۰ میلیارد دلار اضافی برای خرید داراییهای مالی در دسترس قرار داد. این انتقاد گستردهای از سوی چین، آلمان و برزیل را برانگیخت که ایالات متحده بدون در نظر گرفتن تأثیری که جریان سرمایه ناشی از آن بر روی اقتصادهای نوظهور ممکن است داشته باشد، از QE2 استفاده میکند تا ارزش ارز خود را کاهش دهد.[۱۵][۱۶]

برخی از چهرههای برجسته از کشورهای منتقد، مانند ژو شیائوچوان، فرماندار بانک خلق چین، گفتهاند که QE2 با توجه به چالشهای پیش روی ایالات متحده قابل درک است. وانگ جون، معاون وزیر دارایی چین اظهار داشت QE2 «میتواند به احیای اقتصاد جهانی فوق العاده کمک کند».[۱۷] رئیسجمهور باراک اوباما از QE2 دفاع کردهاست. او اظهار داشت که این امر به رشد اقتصادی ایالات متحده کمک میکند، که «برای کل جهان خوب خواهد بود».[۱۸] ژاپن همچنین دور دوم تسهیل کمی را هرچند به میزان کمتری از ایالات متحده آغاز کرد. انگلیس و منطقه یورو در سال ۲۰۱۰ QE دیگری را راه اندازی نکردند.

شرایط بینالمللی مورد نیاز برای جنگ ارزی

[ویرایش]برای وقوع یک جنگ ارزی گسترده، بخش قابل توجهی از اقتصادهای مهم باید بخواهند که ارزش ارزهای خود را به یکباره کاهش دهند. این اتفاق تاکنون فقط در جریان رکود اقتصادی جهانی رخ دادهاست.

کاهش ارزش یک واحد پول باید افزایش ارزش مربوط به حداقل یک ارز دیگر را شامل شود. افزایش مربوط به آن بهطور کلی در تمام ارزهای کشورهای دیگر پخش خواهد شد[۱۹] و بنابراین، افزایش قیمت خنثی کننده ارز برای هر واحد پول، کوچک یا حتی ناچیز خواهد بود، مگر اینکه کشور در حال کاهش ارزش پول اقتصادی عظیم داشته و کاهش ارزش قابل توجهی ایجاد کند. در مواقع عادی، سایر کشورها غالباً رضایت دارند که اندکی افزایش ارزش پول خود را بپذیرند یا در بدترین حالت نسبت به آن بیتفاوت باشند. با این حال، اگر بسیاری از جهان از رکود رنج میبرند، از رشد کم برخوردار هستند یا استراتژیهایی را دنبال میکنند که به تراز پرداخت مطلوب تکیه دارد، ملتها میتوانند برای کاهش ارزش، رقابت با یکدیگر را آغاز کنند. در چنین شرایطی، هنگامی که تعداد کمی از کشورها مداخله کنند، این امر میتواند مداخلات مربوط به دیگران را در پی داشته باشد، زیرا تلاش میکنند از زوال بیشتر در رقابت صادراتی خود جلوگیری کنند.

مرور تاریخی

[ویرایش]تا سال ۱۹۳۰

[ویرایش]برای هزاره، با بازگشت به دوره کلاسیک، دولتها اغلب ارزش پول خود را با کاهش ارزش ذاتی آن کاهش دادهاند.[۲۰] روشها شامل کاهش درصد طلا در سکهها، یا جایگزین کردن فلزات کمتر گرانبها به جای طلا است. با این حال، تا قرن ۱۹،[۲۱] نسبت تجارت جهانی که بین ملل اتفاق میافتاد بسیار کم بود، بنابراین نرخ مبادلات عموماً مورد نگرانی زیادی نبود.[۲۲]یی ارزش شدن ارز به جای اینکه به عنوان ابزاری برای کمک به صادر کنندگان دیده شود، از میل به افزایش عرضه پول داخلی و ثروت مقامات حاکم از طریق سینیوراژ (حق ضرب) انگیزه میگرفت، به ویژه هنگامی که برای تأمین جنگ یا پرداخت بدهیها مورد نیاز بودند. نمونه بارز کاهش ارزش قابل توجه در جنگهای ناپلئونی است. هنگامی که ملل مایل به رقابت اقتصادی بودند، معمولاً از مرکانتیلیسم استفاده میکردند - این امر هنوز هم دربرگیرنده تلاش برای تقویت صادرات در حالی که واردات را محدود میکرد را بود، اما به ندرت از طریق کاهش ارزش انجام میشود.[۲۳] یک روش مطلوب محافظت از صنایع خانگی با استفاده از کنترل حسابهای جاری مانند تعرفهها بود. از اواخر قرن ۱۸ و به ویژه در انگلیس، که برای بیشتر قرن نوزدهم بزرگترین اقتصاد جهان بود، مرکانتلیسم بهطور فزایندهای با استفاده از تئوری رقیب تجارت آزاد بی اعتبارتر شد که معتقد بود بهترین راه برای ترغیب سعادت این است که اجازه داده شود تجارت بدون کنترلهای تحمیلی دولت رخ دهد. ارزش ذاتی پول با استاندارد طلا که از حدود ۱۸۷۰–۱۹۱۴ بهطور گستردهای اتخاذ شد، رسمیت پیدا کرد، بنابراین در حالی که اقتصاد جهانی داشت به اندازه کافی برای وقوع کاهش ارزش رقابتی یکپارچه میشد، فرصت کمی وجود داشت. پس از پایان جنگ جهانی اول، بسیاری از کشورها به غیر از ایالات متحده رکود اقتصادی را تجربه کردند و تعداد معدودی نیز بلافاصله به استاندارد طلا بازگشتند، بنابراین چندین شرط برای جنگ ارزی وجود داشت. با این حال، جنگ ارزی رخ نداد زیرا انگلیس در تلاش بود تا ارزش پول خود را به سطح قبل از جنگ بازگرداند، و بهطور مؤثر با کشورهایی که مایل به کاهش ارزش در مقابل بازار بودند، همکاری کرد.[۲۴] در اواسط دهه ۱۹۲۰ بسیاری از اعضای سابق استاندارد طلا دوباره به کار خود بازگشتند و گرچه این استاندارد به اندازه قبل از جنگ موفقیتآمیز کار نمیکرد، اما کاهش ارزش رقابتی گستردهای وجود نداشت.[۲۵]

جنگ ارزی در رکود بزرگ

[ویرایش]در طی رکود بزرگ دهه ۱۹۳۰، اکثر کشورها استاندارد طلا را کنار گذاشتند. با بیکاری گسترده شدید، کاهش ارزش پول با سیاستی که غالباً آن را «همسایه ات را فقیر کن» توصیف میکنند، رایج شد،[۲۶] که در آن گفته میشود کشورها برای صادرات بیکاری با هم رقابت میکنند. با این حال، به دلیل اینکه به زودی اثرات کاهش ارزش ارز با کاهش ارزش مربوطه و در بسیاری از موارد تعرفههای تلافی جویانه یا موانع دیگر توسط شرکای تجاری جبران میشود، ملل معدودی یک مزیت پایدار به دست میآورند.

تاریخ شروع دقیق جنگ ارزی دهه ۱۹۳۰ در معرض بحث است. سه حزب اصلی انگلیس، فرانسه و ایالات متحده بودند. در بیشتر دهه ۱۹۲۰ این سه عموماً دارای علایق منطبقی بودند. ایالات متحده و فرانسه هر دو از تلاشهای انگلیس برای بالا بردن ارزش استرلینگ در برابر نیروهای بازار حمایت کردند. این همکاری توسط دوستی شخصی شدید میان بانکداران مرکزی ملل، به ویژه بین مونتاگو نورمن انگلیس و بنیامین استرانگ آمریکا تا زمان مرگ زودرس استرانگ در سال ۱۹۲۸ کمک شد. بلافاصله پس از سقوط وال استریت در سال ۱۹۲۹، فرانسه باورش مبنی بر اینکه استرلینگ یک منبع ارزش است، از دست داد و فروش شدید آن در بازارها را آغاز کرد. از نظر انگلیس، فرانسه و ایالات متحده دیگر طبق قوانین استاندارد طلا بازی نمیکردند. به جای اینکه اجازه دهند جریان ورودی طلا منابع مالیشان را افزایش دهد (که باعث توسعه آن اقتصادها میشود اما مازاد تجاری آنها را کاهش میداد)، فرانسه و ایالات متحده با احتکار طلا شروع به عقیم سازی این جریانها کردند. این عوامل به بحران استرلینگ سال ۱۹۳۱ کمک کردند. در سپتامبر همان سال، انگلیس بهطور قابل ملاحظهای ارزش را کاهش داد و پوند را از استاندارد طلا خارج کرد. چند سال پس از این تجارت جهانی با کاهش ارزش رقابتی و تعرفههای تلافی جویانه مختل شد. تلقی کلی این است که جنگ ارزی دهه ۱۹۳۰ با توافق پولی سه جانبه ۱۹۳۶ پایان یافت.[۲۷][۲۸][۲۹][۳۰][۳۱]

دوران برتون وودز

[ویرایش]از پایان جنگ جهانی دوم تا حدود سال ۱۹۷۱، سیستم برتون وودز با نرخ ارزهای نیمه ثابت به این معنی بود که کاهش ارزش رقابتی جز گزینهها نیست، که یکی از اهداف طراحی معماران سیستمها بود. علاوه بر این، رشد جهانی بهطور کلی در این دوره بسیار بالا بود، بنابراین انگیزه کمی برای جنگ ارزی وجود داشت حتی اگر امکانپذیر میبود.[۳۲]

۱۹۷۳ تا ۲۰۰۰

[ویرایش]در حالی که در طی این مدت برخی از شرایط برای ایجاد جنگ ارزی در نقاط مختلفی وجود داشت، کشورها معمولاً دارای اولویتهای متضاد بودند و در هیچ مقطع به اندازه کافی کشورهایی وجود نداشتند که همزمان برای آغاز یک جنگ ارزی بخواهند ارزش را کاهش دهند.[۳۳] در چندین نوبت، کشورها ناامیدوارانه در تلاش بودند که باعث کاهش ارزش پول نشوند بلکه از این کار جلوگیری کنند؛ بنابراین کشورها نه علیه سایر کشورها بلکه در مقابل نیروهای بازار که فشارهای رو به پایین و نامطلوب بر ارزهایشان اعمال میکردند، تلاش میکردند. نمونهها شامل انگلستان در طول چهارشنبه سیاه و اقتصادهای مختلف ببر در جریان بحرانهای آسیایی ۱۹۹۷ است.

در اواسط دهه ۱۹۸۰ ایالات متحده تمایل چشمگیری به کاهش ارزش داشت اما توانست همکاری سایر اقتصادهای بزرگ را با توافقنامه پلازا تضمین کند. با نزدیک شدن تأثیرات بازار آزاد به اوج خود در دهه ۱۹۹۰، اقتصادهای پیشرفته و بهطور فزایندهای در حال گذار و حتی اقتصادهای نوظهور به این دیدگاه گراییدند که بهتر است عملکرد اقتصادهای خود را به بازارها واگذار کرده و حتی برای اصلاح کسری قابل توجه حساب جاری نیز مداخله نکنند. .[۳۴][۳۲]

۲۰۰۰ تا ۲۰۰۸

[ویرایش]در طول بحران آسیا در سال ۱۹۹۷، چندین اقتصاد آسیایی با کاهش شدید ذخایر خارجی روبرو شدند که آنها را مجبور به پذیرفتن شرایط سخت صندوق بینالمللی پول و غالباً پذیرفتن قیمتهای پایین برای فروش اجباری داراییهای خود کرد. اعتقاد به تفکر بازار آزاد در بین اقتصادهای نوظهور متلاشی شد و از حدود ۲۰۰۰ آنها بهطور کلی شروع به مداخله کردند تا ارزش ارزهای خود را کم نگه دارند.[۳۵] این باعث افزایش توانایی آنها برای دنبال کردن استراتژیهای رشد صادراتی و در عین حال ایجاد ذخایر خارجی شد تا از این طریق در مقابل بحرانهای بعدی محافظت شوند. هیچ جنگ ارزی حاصل نشد زیرا در کل اقتصادهای پیشرفته این استراتژی را پذیرفتند - در کوتاه مدت برای شهروندانشان فوایدی داشت که میتوانستند واردات ارزان قیمت بخرند و از این رو از استاندارد زندگی بالاتری برخوردار شوند. کسری حساب جاری ایالات متحده رشد قابل ملاحظهای کرد، اما تا حدود سال ۲۰۰۷، نظر اجماع بین اقتصاددانان بازار آزاد و سیاستگذاران مانند آلن گرین اسپن، رئیس وقت فدرال رزرو و پل اونیل، دبیر وقت خزانهداری آمریکا این بود که این کسری بودجه دلیل اصلی برای نگرانی نبود.[۳۶][۳۷]

این بیانگر اینکه که هیچ نگرانی همهگیری وجود نداشت، نیست. به عنوان مثال، در سال ۲۰۰۵، گروهی از مدیران آمریکا به همراه مقامات اتحادیه تجارت و مقامات دولتی میان رده درمورد آنچه که تصور میکردند یک عمل ناعادلانه تجارت توسط چین بوده صحبت میکردند. بخشی از این نگرانیها به زودی برطرف شد. با پیشرفت اقتصاد جهانی، چین در سال ۲۰۰۵ توانست دست از ثابت نگه داشتن نرخ ارز نسبت به دلار (گیره دلار) بکشد که این امکان را فراهم کرد که تا سال ۲۰۰۷ یوان را بهطور قابل توجهی تقویت کند، در حالی که همچنان صادرات خود را افزایش دهد. با شروع بحرانهای مالی و کاهش سفارشات صادراتی چین، گیره دلار دوباره برقرار شد.

اقتصاددانانی مانند مایکل پی دالی، پیتر م. گاربر و دیوید فولکرتز-لاندو روابط اقتصادی جدید بین اقتصادهای نوظهور و ایالات متحده را برتون وودز دوم توصیف کردند.[۳۸][۳۹]

کاهش ارزش رقابتی پس از سال ۲۰۰۹

[ویرایش]

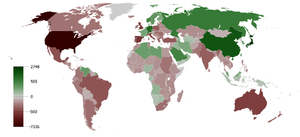

در سال ۲۰۰۹ برخی از شرایط مورد نیاز برای جنگ ارزی برگشته بود، با رکود شدید اقتصادی که شاهد افت حدود ۱۲ درصدی تجارت جهانی در آن سال بودیم. نگرانی گستردهای در بین اقتصادهای پیشرفته دربارهٔ میزان کسریشان وجود داشت. آنها بهطور فزاینده در قرار دادن رشد صادرات به عنوان استراتژی ایدهآل خود به اقتصادهای نوظهور پیوستند. در مارس ۲۰۰۹، حتی قبل از آنکه همکاریهای بینالمللی با نشست گروه ۲۰ لندن در سال ۲۰۰۹ به اوج خود برسد، تد ترومن اقتصاددان یکی از اولین کسانی شد که دربارهٔ خطرات کاهش ارزش رقابتی هشدار داد. او همچنین عبارت ارزشمند نکردن رقابتی را ایجاد کرد.[۴۰][۴۱][۴۲]

در ۲۷ سپتامبر ۲۰۱۰، گیدو مانتگا، وزیر دارایی برزیل اعلام کرد که جهان «در میان جنگ ارزی بین المللی است».[۴۳][۴۴] شمار زیادی از روزنامه نگاران مالی با دیدگاه مانتگا موافق بودند، مانند "آلن بتی" فایننشال تایمز و "آمبروز ایوانز-پرچارد " تلگراف. روزنامه نگاران اعلامیه مانتگا را به مداخلات اخیر کشورهای مختلفی که به دنبال کاهش نرخ ارزشان بودند از جمله چین، ژاپن، کلمبیا، اسرائیل و سوئیس، مرتبط کردند.[۴۵][۴۶][۴۷][۴۸]

سایر تحلیلگران مانند جیم اونیل گلدمن ساکس، ادعا کردند که ترس از جنگ ارزی مبالغه آمیز بودهاست.[۴۹] در ماه سپتامبر، سیاستگذاران ارشد مانند دومینیک اشتراوس-کان، به مدیر عامل وقت صندوق بینالمللی پول و تیم گیتنر، وزیر خزانهداری ایالات متحده، گفته شد که احتمال وقوع جنگ واقعی ارز پایین است. اما در اوایل ماه اکتبر، اشتراوس کان هشدار داد که خطر جنگ ارزی واقعی است. او همچنین پیشنهاد داد صندوق بینالمللی پول میتواند با کمک به حل عدم تعادل تجارت که میتوانست بهانه جنگ زمینهای برای درگیریها بر سر ارزش گذاری ارز باشد، این خطر را رفع کند. آقای اشتراوس کان گفت که استفاده از ارز به عنوان سلاح «راه حل نیست و حتی میتواند به یک وضعیت بسیار بد منجر شود. هیچ راه حل داخلی برای یک مشکل جهانی وجود ندارد.»[۵۰]

توجه زیادی به ایالات متحده به دلیل برنامههای تسهیل کمیاش و چین معطوف شده بود.[۵۱][۵۲] در بخش عمده سالهای ۲۰۰۹ و ۲۰۱۰، چین تحت فشار ایالات متحده قرار گرفت تا بگذارد یوان رشد کند. بین ژوئن و اکتبر ۲۰۱۰، چین اجازه یک رشد ۲ درصدی را داد، اما نگرانیهای ناظران غربی مبنی بر اینکه چین فقط تحت فشار سنگین مداخله خود را کاهش داده، وجود داشت. گیره ثابت تا قبل از نشست ژوئن گروه ۲۰ رها نشده بود که پس از آن یوان حدود ۱ درصد رشد کرد تا فقط دوباره به آرامی ارزشش کاهش یابد و تا پیش از فشار بیشتر ایالات متحده در سپتامبر که دوباره نسبتاً زیادتر تا درست قبل از جلسات کنگره ایالات متحده در سپتامبر برای بحث در مورد اقدامات لازم برای ارزیابی مجدد رشد کرد.

رویترز اظهار داشت که چین و ایالات متحده هر دو در حال پیروزی در جنگ ارزی بودند و ضمن پایین نگه داشتن ارزهای خود، ارزش یورو، ین و ارزهای بسیاری از اقتصادهای نوظهور را بالا بردند.[۵۳]

مارتین ولف، نویسنده پیشرو اقتصاد با " فایننشال تایمز"، پیشنهاد داد که ممکن است در اقتصادهای غربی مزایایی در رویکرد تقابل جویانه مقابل چین وجود داشته باشد، که در سالهای اخیر تاکنون بزرگترین انجام دهنده کاهش ارزش رقابتی بودهاست. اگرچه وی توصیه کرد که به جای استفاده از اقدامات تدافعی که ممکن است باعث ایجاد جنگ تجاری شود، تاکتیک بهتر استفاده از کنترل سرمایه هدفمند علیه چین برای جلوگیری از خرید داراییهای خارجی به منظور کاهش ارزش بیشتر یوان است، همانگونه که قبلاً توسط دانیل گروس، مسئول مرکز مطالعات سیاستهای اروپا، پیشنهاد شده بود.[۵۴][۵۵]

یک دیدگاه متضاد در ۱۹ اکتبر منتشر شد، با مقالهای از اقتصاددان چینی آیپینگ هوانگ که ادعا میکند ایالات متحده در آخرین «جنگ ارزی» با ژاپن پیروز نشدهاست،[۵۶] و حتی شانس کمتری نیز در برابر چین دارد. بلکه باید به جایش در اجلاس سران گروه۲۰ سئول در نوامبر ۲۰۱۰ روی «اصلاحات ساختاری» وسیع تری متمرکز شود.[۵۷]

بحث و گفتگو دربارهٔ جنگ ارزی و عدم تعادل در اجلاس سران گروه ۲۰ سئول سال ۲۰۱۰ حاکم بود، اما پیشرفت کمی در حل این مسئله حاصل شد.[۵۸][۵۹][۶۰][۶۱]

در نیمه اول سال ۲۰۱۱، تحلیلگران و مطبوعات مالی بهطور گستردهای گزارش دادند که جنگ ارزی پایان یافته یا لااقل وارد یک سکون شده،[۶۲][۶۳][۶۴][۶۵] اگرچه گیدو مانتگا در صحبتهایش در ژوئیه ۲۰۱۱ به فایننشال تایمز گفت که درگیری همچنان ادامه داشتهاست.[۶۶]

از آنجا که اعتماد سرمایه گذاران به چشمانداز اقتصادی جهانی در اوایل ماه اوت سقوط کرد، بلومبرگ اظهار داشت جنگ ارز وارد مرحله جدیدی شدهاست. این به دنبال صحبت جدیدی دربارهٔ دور سوم احتمالی تسهیل کمی توسط ایالات متحده و مداخلات در سه روز اول ماه اوت توسط سوئیس و ژاپن برای پایین آمدن ارزش ارزهایشان بود.[۶۷][۶۸]

در ماه سپتامبر، در بخشی از سخنان آغازین خود برای ۶۶مین گفتگوهای سازمان ملل متحد، و همچنین در مقالهای برای روزنامه فایننشال تایمز، دیلما روسف رئیس جمهور برزیل خواستار پایان جنگ ارز با افزایش استفاده از ارزهای شناور و همکاری و همبستگی بیشتر در میان اقتصادهای بزرگ با سیاستهای نرخ ارز که برای نفع همه تعیین شدهاست، شد، به جای اینکه ملل منفرد تلاش کنند برای خود مزیت کسب کنند.[۶۹][۷۰]

در مارس ۲۰۱۲، روسف اظهار داشت که برزیل هنوز هم فشار نامطلوب رو به بالایی بر روی ارز خود تجربه میکند، با اینکه وزیر دارایی برزیل گیدو مانتگا اظهار داشت که کشورش دیگر «بازی نخواهد خورد» و به دیگران اجازه نمیدهد تا با کاهش ارزش رقابتی راحت از صحنه به در بروند و اقدامات جدیدی را با هدف محدود کردن رشد رئال اعلام کرد.[۷۱] با این وجود تا ژوئن، رئال بهطور قابل توجهی از اوج خود در برابر دلار سقوط کرده بود، و مانتگا قادر بود از شدت اقدامات ضد رشد خود بکاهد.[۷۲]

جنگ ارزی در سال ۲۰۱۳

[ویرایش]در اواسط ژانویه ۲۰۱۳، بانک مرکزی ژاپن نشانههایی از قصدش برای راه اندازی یک برنامه خرید اوراق بهادار با پایان نامشخص را داد که احتمالاً باعث کاهش ارزش ین میشد. این امر منجر به دوره آماده باش کوتاه مدت اما متشنج در مورد خطر احتمالی دور جدید جنگ ارزی شد.

شمار زیادی از بانکداران ارشد مرکزی و وزرای دارایی هشدارهای عمومی صادر کردند که اولین آنها الکسی اولیوکایف، معاون اول رئیس بانک مرکزی روسیه بود. بعداً بسیاری دیگر از جمله پارک جه-وان، وزیر دارایی کره جنوبی و جنس ویدمن، رئیسجمهور بوندسبانک به او پیوستند. ویدمن این نظر را داشت که مداخلات در طی ۲۰۰۹ تا ۲۰۱۱ به اندازه کافی شدید نبودند که بتوانند به عنوان کاهش رقابتی در نظر گرفته شوند، اما اینکه عینی ارز اکنون یک واقعیت است.[۷۳] آکیرا آماری، وزیر اقتصاد ژاپن گفته بود که برنامه خرید اوراق قرضه بانک ژاپن برای مقابله با کاهش نرخ تورم است و نه تضعیف ین.[۷۴]

در اوایل فوریه، رئیسجمهور بانک مرکزی اروپا، ماریو دراگی، موافقت کرد که سیاست پولی انبساطی مانند تسهیل کمی انجام نشدهاست که عمداً باعث کاهش ارزش پول شود. با این حال اظهارات دراگی تأکید کرد که اگر یورو همچنان به رشد ارزش خود ادامه دهد، ممکن است بانک مرکزی اروپا اقدام کند، و این باعث میشود ارزش پول اروپا به میزان قابل توجهی سقوط کند.[۷۵] در بیانیه اواسط ماه فوریه G7، تعهد اقتصادهای پیشرفته برای جلوگیری از جنگ ارزی تأیید شد. در ابتدا توسط بازارها به عنوان تأیید اقدامات ژاپن خوانده میشد، اگرچه در توضیحات بعدی پیشنهاد شد که آمریکا میخواهد ژاپن لحن خود را در بعضی موارد به خصوص با عدم پیوند دادن سیاستهایی مانند QE به تمایل ابرازشده به کاهش دادن ارزش ین، آرامتر کند.[۷۶] اکثر مفسران ادعا کردهاند که اگر دور جدیدی از کاهش ارزش رقابتی رخ دهد، برای اقتصاد جهانی مضر خواهد بود. با این حال برخی از تحلیلگران اظهار داشتهاند که اقدامات برنامهریزی شده ژاپن میتواند در دراز مدت به نفع سایر کشورها باشد. درست مانند آنچه که برای حادثه ۲۰۱۰–۱۱ انجام داد، اقتصاددان باری ایچنگرین گفتهاست که حتی اگر بسیاری از کشورهای دیگر مداخله در برابر ارزهای خود را آغاز کنند، میتواند رشد را در سراسر جهان تقویت کند، زیرا این اثرات شبیه به گسترش پولی نیمههماهنگ جهانی است. تحلیلگران دیگر نسبت به خطر وقوع جنگ شک و تردید نشان دادهاند، مثل مارک چندلر، استراتژیست ارشد ارز در برادران هاریمان، که بیان کرد: «یک جنگ واقعی ارز یک امکان بعید باقی خواهد ماند.»[۷۷][۷۸][۷۹][۸۰]

در ۱۵ فوریه، بیانیه صادر شده از نشست G20 وزرای دارایی و سران بانک مرکزی در مسکو تأیید کرد که ژاپن به دلیل سیاستهای پولی برنامهریزی شده خود با انتقاد بینالمللی در سطح بالایی روبرو نخواهد شد. کریستین لاگارد، مدیر عامل صندوق بینالمللی پول در اظهاراتی که توسط رئیس فدرال ایالات متحده بن برنانکی تأیید شد، اظهار داشت که نگرانیهای اخیر دربارهٔ جنگ احتمالی ارزی بیش از حد شدید بودهاست.[۸۱] پاول کروگمن هم عقیده ایچنگرین را مبنی بر اینکه سیاست پولی غیر متعارف بانک مرکزی به عنوان یک نگرانی مشترک برای تقویت رشد و نه به عنوان جنگ ارزی دیده میشود، دوباره بیان کرد.

استراتژیست گلدمن ساکس، کاماکشیا تریودی اظهار داشتهاست که بورس اوراق بهادار رو به رشد حاکی از آن است که فعالان بازار بهطور کلی موافق هستند که اقدامات بانک مرکزی به بهترین شکل به عنوان تسهیل پولی و نه به عنوان کاهش ارزش رقابتی دیده میشوند. با این وجود تحلیلگران دیگر ادعا کردهاند که تنشهای مداوم بر ارزش گذاری ارز همچنان ادامه دارد و جنگ ارز و حتی جنگ تجاری همچنان یک خطر مهم است. مقامات بانک مرکزی از نیوزیلند و سوئیس تا چین اظهارات تازه ای دربارهٔ مداخلات احتمالی بیشتر علیه ارزهایشان ارائه دادند.[۸۲][۸۳][۸۴][۸۵]

تجزیه و تحلیلهایی توسط استراتژیستهای ارزی در RBS منتشر شدهاست که کشورها را براساس پتانسیلشان برای انجام مداخله، سنجش قصد نسبی آنها برای تضعیف ارزشان و ظرفیت آنها برای انجام این کار، ارزیابی کردهاند. رتبهبندیها مبتنی بر باز بودن اقتصاد یک کشور، رشد صادرات و ارزیابی نرخ ارز مؤثر واقعی (REER) است، و همچنین دامنهای که یک کشور برای تضعیف ارز خود بدون آسیب رساندن به اقتصادش دارد. تا تاریخ ژانویه ۲۰۱۳[بروزرسانی]، اندونزی، تایلند، مالزی، شیلی و سوئد بیشترین تمایل و توانایی مداخله را دارند، در حالی که انگلیس و نیوزلند از کمترین موارد هستند.[۸۶]

از مارس ۲۰۱۳، نگرانیها دربارهٔ جنگ بعدی ارز کاهش یافتهاست، اگرچه در ماه نوامبر چندین روزنامهنگار و تحلیلگر هشدار یک وقوع احتمالی تازه را دادند. به نظر میرسید منبع اصلی تنش بار دیگر تغییر کند، این بار نه آمریکا در مقابل چین یا منطقه یورو در مقابل ژاپن بلکه ایالات متحده در مقابل آلمان باشد. در اواخر ماه اکتبر، مقامات خزانه داری ایالات متحده از آلمان انتقاد کرده بودند که مازاد زیادی در حساب جاری دارد و بدین ترتیب مثل وزنه ای حرکت اقتصاد جهانی را کند کردهاست.[۸۷][۸۸]

جنگ ارزی در سال ۲۰۱۵

[ویرایش]یک برنامه تسهیل کمی ماهانه ۶۰ میلیارد یورویی در ماه در ژانویه سال ۲۰۱۵ توسط بانک مرکزی اروپا آغاز شد. در حالی که پایین آمدن ارزش یورو جزء اهداف رسمی برنامه نبود، گمانه زنیهای زیادی مبنی بر اینکه QE جدید نشان دهنده بالا گرفتن جنگ ارزی است، به خصوص از طرف تحلیلگرانی که در بازارهای FX کار میکردند، وجود داشت. به عنوان مثال، دیوید وو، مدیر عامل بانک آمریکایی مریل لینچ، اظهار داشت که «افزایش اجماع» در بین فعالان بازار وجود دارد که کشورها واقعاً دارند درگیر جنگ ارزی میشوند. اما یک سرمقاله فایننشال تایمز ادعا کرد که بحثهای لفظی دربارهٔ جنگ ارزی دوباره گمراه شدهاند.[۸۹][۹۰]

در آگوست سال ۲۰۱۵، چین یوان را اندکی کمتر از ۳ درصد کاهش داد، بخشی از آن به دلیل تضعیف ارقام صادراتی بود− به میزان ۸٫۳ ٪ در ماه قبل.[۹۱] افت صادرات به دلیل از بین رفتن رقابت در برابر سایر کشورهای مهم صادراتی از جمله ژاپن و آلمان است، جایی که ارز طی عملیات تسهیل کمی قبلی کاهش ارزش شدیدی داشتهاست. این اتفاق دوره جدید کاهش ارزش پول را در بین ارزهای آسیایی از جمله دونگ ویتنام و تنج قزاقستان ایجاد کرد.[۹۲]

مقایسه جنگهای ارزی ۱۹۳۲ و قرن ۲۱

[ویرایش]

هم در دهه ۱۹۳۰ و هم شیوع کاهش ارزش رقابتی که در سال ۲۰۰۹ آغاز شد، در جریان رکودهای اقتصادی جهانی رخ داد. یک تفاوت مهم با دهه ۲۰۱۰ این است که معاملهگران بینالمللی به دلیل داشتن بازارهای پیشرفتهتر، قادر به محافظت خود برای در معرض نوسانات نرخ ارز قرار گرفتن هستند. تفاوت دوم این است که کاهش ارزش دوره اخیر همواره به دلیل اقدامات ملتهایی که برای خرید ارز خارجی پول ایجاد میکنند، در صورت مداخلات مستقیم یا ایجاد پول برای تزریق به اقتصادهای داخلی، با تسهیل کمی، صورت میگیرد. اگر همه کشورها سعی کنند به یکباره ارزش را کاهش دهند، اثر خالص بر نرخ ارز میتواند از بین برود و آنها را تا حد زیادی بدون تغییر بگذارد، اما اثرات انبساطی مداخلات همچنان باقی خواهد ماند. هیچ قصد همکارانهای وجود نداشتهاست، اما برخی از اقتصاددانان مانند بری ایچنگرین از برکلی و دامینیک ویلسون از گلدمن ساکس اظهار داشتهاند که اثر خالص مشابه توسعه پولی نیمه هماهنگ است که به اقتصاد جهانی کمک خواهد کرد.[۴۶][۹۳][۹۴] اما با این حال جیمز ژان از کنفرانس تجارت و توسعه سازمان ملل متحد(UNCTAD)، در اکتبر ۲۰۱۰ هشدار داد که نوسانات نرخ ارز در حال حاضر باعث شدهاست که شرکتها سرمایهگذاریهای بینالمللی خود را کاهش دهند.[۹۵]

آمبروز اوانز -پرچارد از روزنامه دیلی تلگراف با مقایسه اوضاع در سال ۲۰۱۰ با جنگ ارزی دهه ۱۹۳۰، اظهار داشت که یک جنگ ارزی جدید برای کشورهایی که از کسریهای تجاری رنج میبرند، میتواند سودمند باشد. وی خاطرنشان کرد: در دهه ۱۹۳۰، کشورهایی با مازاد بزرگ بودند که از زمان شروع کاهش ارزش رقابتی به شدت تحت تأثیر قرار گرفتند. وی همچنین اظهار داشت که ممکن است تاکتیکهای بیش از حد تقابلگرایانه با آسیب رساندن به وضعیت دلار به عنوان یک ارز ذخیره جهانی، به خود ایالات متحده برگردد و آسیب بزند.[۹۶]

بن برننکی، رئیس فدرال رزرو آمریکا نیز با اشاره به عقیمسازی جریان ورودی طلای فرانسه توسط فرانسه و آمریکا، مقایسهای را با کاهش رقابتی در دوره میان جنگ، انجام داد که به آنها کمک کرد تا مازاد تجاری بزرگی را حفظ کنند، اما همچنین باعث فشار افت قیمت بر شرکای تجاری آنها شد. برنانک اظهار داشت که نمونه دهه ۱۹۳۰ دلالت بر این دارد که "دنبال کردن رشد صادراتی در صورت عدم توجه به پیامدهای آن استراتژی برای رشد و ثبات جهانی، منجر به موفقیت نمیشود. "[۹۷]

در فوریه ۲۰۱۳، گاوین دیویس برای روزنامه فایننشال تایمز تأکید کرد که تفاوت اساسی بین بروز جنگ ۱۹۳۰ و قرن ۲۱ در این است که در اولی برخی از تلافیهای بین کشورها نه با کاهش ارزش، بلکه با افزایش تعرفه واردات انجام میشد، که برای تجارت جهانی بسیار مخربتر است.[۳۱][۹۸]

استفادههای دیگر

[ویرایش]اصطلاح «جنگ ارزی» گاهی با معانی به کار میرود که مربوط به کاهش ارزش رقابتی نیست.

در کتاب سال ۲۰۰۷ "جنگهای ارزی" توسط اقتصاددان چینی "سونگ هونگبینگ"، این اصطلاح گاه به معنای خلاف واقع به کار میرود، برای اشاره به رویهای ادعایی که در آن بانکداران بیاخلاق به کشورهای بازار نوظهور وام میدهند و سپس ارز دولت نوخواسته را با به زور پایین بردن ارزش آن بر خلاف خواسته دولت احتکار میکنند.[۹۹][۱۰۰]

در کتاب دیگری با همین نام، جان کولی از این اصطلاح برای اشاره به تلاش مقامات پولی یک دولت برای محافظت از ارز آن در مقابل جعلکنندگان استفاده میکند، خواه آنها جنایتکار ساده باشند یا مأمورین دولتهای خارجی که در تلاش برای کاهش ارزش پول و ایجاد تورم بیش از حد بر خلاف خواسته دولت داخلی هستند.[۱۰۱]

جیم ریکاردز در کتاب خود در سال ۲۰۱۱ با عنوان "جنگهای ارزی: ایجاد بحران جهانی بعدی" اظهار داشت که عواقب تلاشهای فدرال رزرو برای پیشبرد رشد اقتصادی میتواند برای امنیت ملی آمریکا ویرانگر باشد.[۱۰۲] اگرچه کتاب ریکاردز عمدتاً به جنگ ارزی به عنوان کاهش ارزش رقابتی پرداختهاست، اما از تعریف گستردهتری از این اصطلاح نیز به عنوان جنگ ارزی استفاده میکند. او از سیاستهایی که باعث تورم میشوند با عنوان جنگ ارزی یاد میکند. چنین سیاستهایی را میتوان جنگ استعارهای علیه کسانی دانست که داراییهای پولی دارند، به نفع کسانی که ندارند، اما به غیر از زمانی که اثرات افزایش تورم در تجارت بینالمللی با کاهش ارزش جبران شود، سیاستهای تورمی تمایل دارند از قدرت رقابت صادرات یک کشور نسبت به کشورهای خارجی بکاهند.[۳۱] مجله پابلیشرز ویکلی در بررسی این کتاب اظهار داشتند: «کتاب اول ریکاردز نتیجهای از مشارکتهای وی و یک شبیهسازی بازی جنگ دو روزه است که در آزمایشگاه تحلیل جنگ آزمایشگاه فیزیک کاربردی برگزار شد. او استدلال میکند که یک حمله مالی علیه آمریکا میتواند اعتماد به دلار را از بین ببرد. از نظر ریکاردز، سیاست تسهیل کمی فدرال رزرو با کاهش اعتماد به دلار، ممکن است به آشوب در بازارهای مالی جهانی منجر شود.»[۱۰۳] کرکوس ریویوز گفت: "از نظر ریکاردز، جهان در حال گذر از جنگ ارزی سوم (" CWIII ") بر اساس کاهش ارزشهای رقابتی است. جنگ ارزی دوم در دهه ۱۹۶۰ و ۷۰ اتفاق افتاد و با تصمیم نیکسون مبنی بر کنار گذاشتن دلار از استاندارد طلا به اوج رسید. جنگ ارزی اول به دنبال جنگ جهانی اول آمد و شامل ابرتورم آلمان در ۱۹۲۳ و کاهش ارزش روزولت در برابر طلا در سال ۱۹۳۳ بود. ریکاردز نشان میدهد که کاهش ارزش رقابتی یک مسابقه به پایین است و بنابراین نوعی ابزار جنگی است. او مینویسد که جنگ ارزی سوم با سیاست تسهیل کمی فدرال رزرو مشخص میشود، که او آن را به عنوان آنچه که "کار گسترده نظری" در مورد استهلاک، نرخ بهره منفی و تحریک به هزینه کشورهای دیگر میخواند، توصیف میکند. وی دیدگاهی را در مورد چگونگی ادامه استهلاک و کاهش ارزش دلار که در نهایت به سقوط منجر میشود را ارائه میدهد که به گفته وی با کنار گذاشتن گسترده یک ابزار پر تورم بیارزش به وجود میآید. ریکاردز همچنین سناریوهای احتمالی برای آینده از جمله همکاری میان انواع ارزها، ظهور یک بانک مرکزی جهانی و بازگشت قدرتمند آمریکا به یک استاندارد طلا را از طریق یک رژیم اضطراری قانونی مبتنی بر قدرت را ارائه میدهد. نویسنده تأکید دارد که این سوالات از جنس سیاست و تصمیمگیری هستند که میتوانند متفاوت باشند."[۱۰۴]

از نظر تاریخی، این اصطلاح برای اشاره به رقابت بین ژاپن و چین مورد استفاده قرار گرفتهاست که هر یک میخواستند ارز خودشان به عنوان پول رایج در بخشهایی از آسیا در سالهای منتهی به جنگ دوم چین و ژاپن مورد استفاده قرار گیرد.[۱۰۵]

جستارهای وابسته

[ویرایش]یادداشتها و استنادها

[ویرایش]- ↑ (Cooper 1971)

- ↑ (Kirshner 2002)

- ↑ (Owen 2005)

- ↑ See also this 2018 FT article about recent devaluations typically not helping exporters.

- ↑ (Sloman 2004)

- ↑ (Wolf 2009)

- ↑ ۷٫۰ ۷٫۱ (Owen 2005)

- ↑ In practice this chiefly means purchasing assets such as government bonds that are denominated in other currencies

- ↑ (Wilmott 2007)

- ↑ (Burda 2005)

- ↑ James Mackintosh (28 September 2010). "Currency War". The Financial Times. Retrieved 11 October 2010.

- ↑ To practice quantitative easing on a wide scale it helps to have a reserve currency, as do the United States, Japan, UK, and Eurozone, otherwise there is a risk of market speculators triggering runaway devaluation to a far greater extent than would be helpful to the country.

- ↑ Theoretically, money could be shared out among the entire population, though, in practice, the new money is often used to buy assets from financial institutions. The idea is that the extra money will help banks restore their balance sheets, and will then flow from there to other areas of the economy where it is needed, boosting spending and investment. As of November 2010 however, credit availability has remained tight in countries that have undertaken QE, suggesting that money is not flowing freely from the banks to the rest of the economy.

- ↑ Gavyn Davies (4 October 2010). "The global implications of QE2". The Financial Times. Retrieved 4 October 2010.

- ↑ Alan Beattie in Washington; Kevin Brown in Singapore; Jennifer Hughes in London (4 November 2010). "Backlash Against Fed's $600bn Easing". The Financial Times. Retrieved 8 November 2010.

- ↑ Ambrose Evans-Pritchard (1 November 2010). "QE2risks Currency Wars and the End of Dollar Hegemony". The Daily Telegraph. London. Retrieved 1 November 2010.

- ↑ Alan Beattie in Washington; Kathrin Hille in Beijing; Ralph Atkins in Frankfurt (7 November 2010). "Asia Softens Criticism of U.S. Stance". Financial Times. Retrieved 8 November 2010.

- ↑ Ed Luce and James Lamont in New Delhi (8 November 2010). "Obama Defends QE2 ahead of G20". Financial Times. Retrieved 8 November 2010.

- ↑ Though not necessarily evenly: in the late 20th and early 21st century countries would often devalue specifically against the dollar, so while the devaluing currency would lower its exchange rate against all currencies, a corresponding rise against the global average might be confined largely just to the dollar and any currencies currently governed by a dollar peg. A further complication is that the dollar is often affected by such huge daily flows on the foreign exchange that the rise caused by a small devaluation may be offset by other transactions.

- ↑ Philip Coggan, ed. (2011). "passim, see esp Introduction". Paper Promises: Money, Debt and the New World Order. Allen Lane. ISBN 1-84614-510-4.

- ↑ Despite global trade growing substantially in the 17th and 18th centuries

- ↑ (Ravenhill 2005)

- ↑ Devaluation could however be used as a last resort by mercantilist nations seeking to correct an adverse trade balance – see for example chapter 23 of Keynes' General Theory

- ↑ This was against the interests of British workers and industrialists who preferred devaluation, but was in the interests of the financial sector, with government also influenced by a moral argument that they had the duty to restore the value of the pound as many other countries had used it as a reserve currency and trusted GB to maintain its value.

- ↑ (Ravenhill 2005)

- ↑ (Rothermund 1996)

- ↑ (Ravenhill 2005)

- ↑ (Mundell 2000)

- ↑ (Ahamed 2009)

- ↑ Olivier Accominotti (23 April 2011). "China's Syndrome: The "dollar trap" in historical perspective". Voxeu.org. Retrieved 27 April 2011.

- ↑ ۳۱٫۰ ۳۱٫۱ ۳۱٫۲ Gavyn Davies (3 February 2013). "Who is afraid of currency wars?". The Financial Times. Retrieved 4 February 2013.

- ↑ ۳۲٫۰ ۳۲٫۱ (Ravenhill 2005)

- ↑ Though a few commentators have asserted the Nixon shock was in part an act of currency war, and also the pressure exerted by the United States in the months leading up to the Plaza accords.

- ↑ Though developing economies were encouraged to pursue export led growth – see Washington Consensus.

- ↑ Some had been devaluing from as early as the 1980s, but it was only after 1999 that it became common, with the developing world as a whole running a CA surplus instead of a deficit from 1999. (e.g. see Wolf (2009) p31 – 39)

- ↑ There were exceptions to this: Kenneth Rogoff and Maurice Obstfeld began warning that the developing record imbalances was a major issue from as early as 2001, joined by Nouriel Roubini in 2004.

- ↑ (Reinhart 2010)

- ↑ Dooley, Michael P.; Folkerts‐Landau, David; Garber, Peter (2004). "The Revived Bretton Woods System". International Journal of Finance and Economics. 9 (4): 307–313. doi:10.1002/ijfe.250.

- ↑ Michael P. Dooley; David Folkerts-Landau; Peter Garber (February 2009). "Bretton Woods II Still Defines the International Monetary System". National Bureau of Economic Research.

- ↑ (Brown 2010)

- ↑ Tim Geithner (6 October 2010). "Treasury Secretary Geithner on IMF, World Bank Annual Meetings". United States Department of the Treasury. Archived from the original on 4 January 2011. Retrieved 27 December 2010.

- ↑ Ted Truman (6 March 2009). "Message for the G20: SDR Are Your Best Answer". Voxeu.org. Retrieved 27 December 2010.

- ↑ Martin Wolf (29 September 2010). "Currencies clash in new age of beggar-my-neighbour". The Financial Times. Retrieved 29 September 2010.

- ↑ Tim Webb (28 September 2010). "World gripped by 'international currency war'". The Guardian. London. Retrieved 27 December 2010.

- ↑ Jonathan Wheatley in São Paulo and Peter Garnham in London (27 September 2010). "Brazil in 'currency war' alert". The Financial Times. Retrieved 29 September 2010.

- ↑ ۴۶٫۰ ۴۶٫۱ Alan Beattie (27 September 2010). "Hostilities escalate to hidden currency war". The Financial Times. Retrieved 29 September 2010.

- ↑ Ambrose Evans-Pritchard (29 September 2010). "Capital controls eyed as global currency wars escalate". The Daily Telegraph. London. Retrieved 29 September 2010.

- ↑ Russell Hotten (7 October 2010). "Currency wars threaten global economic recovery". BBC. Retrieved 17 November 2010.

- ↑ Jim O'Neill (economist) (21 November 2010). "Time to end the myth of currency wars". The Financial Times. Archived from the original on 7 May 2015. Retrieved 14 January 2011.

- ↑ "Currency Tensions May Be Curbed With IMF Help, Strauss-Kahn Says". Bloomberg L.P. 9 October 2010. Retrieved 27 December 2010.

- ↑ "Possible "currency war" to hamper int'l economy recovery". xinhua. 17 October 2010. Retrieved 27 December 2010.

- ↑ Bagchi, Indrani (14 November 2010). "US-China currency war a power struggle". The Times of India. Retrieved 27 December 2010.

- ↑ "Who's winning the currency wars?". Reuters. 11 October 2010. Archived from the original on 28 February 2011. Retrieved 9 January 2011.

- ↑ Martin Wolf (5 October 2010). "How to fight the currency wars with stubborn China". The Financial Times. Retrieved 6 October 2010.

- ↑ Daniel Gros (23 September 2010). "How to Level the Capital Playing Field in the Game with China". CEPS. Archived from the original on 9 October 2010. Retrieved 6 October 2010.

- ↑ Huang classes the conflicting opinions over the relative valuations of the US dollar and Japanese yen in the 1980s as a currency war, though the label was not widely used for that period.

- ↑ Yiping Huang (19 October 2010). "A currency war the US cannot win". Voxeu.org. Retrieved 27 December 2010.

- ↑ Chris Giles; Alan Beattie; Christian Oliver in Seoul (12 November 2010). "G20 shuns US on trade and currencies". The Financial Times. Retrieved 12 November 2010.

- ↑ Mohamed A. El-Erian (17 November 2010). "Three Reasons Global Talks Hit Dead End: Mohamed A. El-Erian". Bloomberg L.P. Retrieved 19 November 2010.

- ↑ Michael Forsythe; Julianna Goldman (12 November 2010). "Obama Sharpens Yuan Criticism After G-20 Nations Let China Off the Hook". Bloomberg L.P. Retrieved 19 November 2010.

- ↑ Andrew Walker and other BBC staff (12 November 2010). "G20 to tackle US-China currency concerns". BBC. Retrieved 17 November 2010.

- ↑ "Currency Wars Retreat as Fighting Inflation Makes Emerging Markets Winners". Bloomberg L.P. 28 February 2011. Retrieved 12 April 2010.

- ↑ Steve Johnson (6 March 2011). "Currency war deemned over". The Financial Times. Retrieved 13 May 2011.

- ↑ Stefan Wagstyl (13 April 2011). "Currency wars fade as inflation hits emerging world". The Financial Times. Retrieved 16 April 2011.

- ↑ Alan Beattie (13 May 2011). "TBig guns muffled as currency wars enter a lull". The Financial Times. Retrieved 13 May 2011.

- ↑ Chris Giles; John Paul Rathbone (7 July 2011). "Currecny wars not over, says Brazil". The Financial Times. Archived from the original on 8 July 2011. Retrieved 7 May 2011.

- ↑ Shamim Adam (4 August 2011). "Currency Intervention Revived as Odds of Federal Reserve Easing Escalate". Bloomberg L.P. Retrieved 4 August 2011.

- ↑ Lindsay Whipp (4 August 2011). "Japan intervenes to force down yen". The Financial Times. Retrieved 4 August 2011.

- ↑ Dilma Rousseff (21 September 2011). "2011 opening Satement by Dilma Rousseff to the UN General Assembly". United Nations. Archived from the original on 24 September 2011. Retrieved 27 September 2011.

- ↑ Dilma Rousseff (21 September 2011). "Time to end the Currency War / Brazil will fight back against the currency manipulators". The Financial Times. Retrieved 27 September 2011.

- ↑ Samantha Pearson (15 March 2012). "Brazil launches fresh 'currency war' offensive". Financial Times. Retrieved 23 March 2012.

- ↑ Alan Beattie; Richard McGregor (17 June 2012). "Temperature drops in currency wars for G20". The Financial Times. Retrieved 18 June 2012.

- ↑ "Jens Weidmann warns of currency war risk". Reuters. The Daily Telegraph. 21 January 2013. Retrieved 28 January 2013.

- ↑ Jeff Black; Zoe Schneeweiss (28 January 2013). "Yi Warns on Currency Wars as Yuan Close to 'Equilibrium'". Bloomberg L.P. Retrieved 29 January 2013.

- ↑ Michael Steen; Alice Ross (7 February 2013). "Draghi move fuels currency war fears". The Financial Times. Retrieved 9 February 2013.

- ↑ Robin Harding (13 February 2013). "Currency farce reveals US-Japan dispute". The Financial Times. Retrieved 14 February 2013.

- ↑ Kelley Holland (24 January 2013). "Currency War? Not Just Yet, Expert Says". CNBC. Archived from the original on 15 February 2013. Retrieved 28 January 2013.

- ↑ Mohamed A. El-Erian (24 January 2013). "Currency war could cause lasting damage to world economy". The Guardian. Retrieved 28 January 2013.

- ↑ Peter Koy (24 January 2013). "The Surprising Upside to Japan's 'Currency War'". Bloomberg L.P. Retrieved 28 January 2013.

- ↑ Niall Ferguson (25 January 2013). "Currency wars are best fought quietly". The Financial Times. Retrieved 28 January 2013.

- ↑ Alice Ross in London; Charles Clover in Moscow; Robin Harding in Washington (15 February 2013). "G20 finance chiefs take heat off Japan". The Financial Times. Retrieved 17 February 2013.

- ↑ Kristine Aquino; Candice Zachariahs (20 February 2013). "Currency Rhetoric Heats Up as Wheeler Warns on Kiwi". Bloomberg L.P. Retrieved 24 February 2013.

- ↑ Peter Koy (4 March 2013). "Currency War Turns Stimulus War as Brazil Surrenders". Bloomberg L.P. Retrieved 7 March 2013.

- ↑ Humayun Shahryar (19 February 2013). "Guest post: Forget currency wars, we are in the middle of a trade war". The Financial Times. Retrieved 2013-03-07.

- ↑ Louisa Peacock (2 March 2013). "Jens China 'fully prepared' for currency war". The Daily Telegraph. Retrieved 2013-03-07.

- ↑ Peter Garnham (16 January 2013). "Currency wars: a handy guide". Euromoney.

- ↑ James Mackintosh (1 November 2013). "Germany feels US ire over war on currencies". The Financial Times. Retrieved 11 November 2013.

- ↑ Emma Charlton; John Detrixhe (11 November 2013). "Race to Bottom Resumes as Central Bankers Ease Anew: Currencies". Bloomberg L.P. Retrieved 11 November 2013.

- ↑ Editorial (23 Jan 2015). "No need for hostilities in the phoney currency war" ((نیازمند ثبتنام)). Financial Times. Retrieved 12 Feb 2015.

{{cite news}}: line feed character in|format=at position 123 (help) - ↑ David Keohane (5 Feb 2015). "All currency war, all the time" ((نیازمند ثبتنام)). Financial Times. Retrieved 12 Feb 2015.

{{cite news}}: line feed character in|format=at position 123 (help) - ↑ "China devaluation raises spectre of currency wars". Financial Times. 11 August 2015.

- ↑ "Kazakhstan and Vietnam weaken currencies". Financial Times. 19 August 2015.

- ↑ Alan Beattie (11 October 2010). "G20 currency fist fight rolls into town". The Financial Times. Retrieved 13 October 2010.

- ↑ Not all economists agree that further expansionary policy would help even if it is co-ordinated, and some fear it would cause excess inflation.

- ↑ Jonathan Lynn (14 October 2010). "UPDATE 2-Currency war risk threatens investment recovery-UN". Reuters. Archived from the original on 2 July 2011. Retrieved 21 April 2011.

- ↑ Ambrose Evans-Pritchard (10 October 2010). "Currency wars are necessary if all else fails". The Daily Telegraph. London. Retrieved 13 October 2010.

- ↑ Scott Lanman (19 November 2010). "Bernanke Takes Defense of Monetary Stimulus Abroad, Turns Tables on China". Bloomberg L.P. Retrieved 29 November 2010.

- ↑ Barry Eichengreen and Douglas Irwin (3 July 2009). "The Slide to Protectionism in the Great Depression: Who Succumbed and Why?" (PDF). NBER. Dartmouth College. Archived from the original (PDF) on 8 July 2012. Retrieved 4 February 2013.

- ↑ Neither the book nor its sequel Currency War 2 are available yet in English, but are best sellers in China and South East Asia.

- ↑ McGregor, Richard (25 September 2007). "Chinese buy into conspiracy theory". Retrieved 29 March 2009.

- ↑ John Cooley (2008). Currency Wars. Constable. ISBN 978-1-84529-369-7.

- ↑ Jim Rickards (2011). Currency Wars: The Making of the Next Global Crisis. suman Portfolio/Penguin. ISBN 978-1-59184-449-5.

- ↑ http://www.publishersweekly.com/9781591844495 Review of Currency Wars, Publishers Weekly. 24 October 2011

- ↑ http://www.kirkusreviews.com/book-reviews/james-rickards/currency-wars-next-global-crisis/ Kirkus Reviews: Currency Wars: The Making of the Next Global Crisis, 15 October 2011.

- ↑ Shigru Akita; Nicholas J. White (2009). The International Order of Asia in the 1930s and 1950s. Ashgate. p. 284. ISBN 0-7546-5341-2.

منابع

[ویرایش]- Liaquat Ahamed (2009). Lords of Finance. WindMill Books. ISBN 978-0-09-949308-2.

- Gordon Brown (2010). Beyond the Crash. Simon & Schuster. ISBN 978-0-85720-285-7.

- Michael C. Burda and Charles Wyplosz (2005). Macroeconomics: A European Text, 4th edition. Oxford University Press. ISBN 0-19-926496-1.

- Richard N. Cooper (1971). Currency devaluation in developing countries. Princeton University Press.

- Jonathan Kirshner, ed. (2002). Monetary Orders: Ambiguous Economics, Ubiquitous Politics. Cornell University Press. ISBN 0-8014-8840-0.

- Robert A. Mundell; Armand Clesse (2000). The Euro as a stabilizer in the international economic. Springer. ISBN 0-7923-7755-9.

- James R Owen (2005). Currency devaluation and emerging economy export demand. Ashgate Publishing. ISBN 0-7546-3963-0.

- John Ravenhill (editor) , Eirc Helleiner, Louis W Pauly; et al. (2005). Global Political Economy. Oxford University Press. ISBN 0-19-926584-4.

{{cite book}}:|last=has generic name (help)نگهداری یادکرد:نامهای متعدد:فهرست نویسندگان (link) - Carmen Reinhart and Kenneth Rogoff (2010). This Time Is Different: Eight Centuries of Financial Folly. Princeton University Press. ISBN 0-19-926584-4.

- Dietmar Rothermund (1996). The Global impact of the Great Depression 1929–1939. Routledge. ISBN 0-415-11819-0.

- John Sloman (2004). Economics. Prentice Hall. ISBN 0-7450-1333-3.

- Paul Wilmott (2007). Paul Wilmott Introduces Quantitative Finance. Wiley. ISBN 0-470-31958-5.

- Martin Wolf (2009). Fixing Global Finance. Yale University Press. ISBN 0-300-14277-3.

پیوند به بیرون

[ویرایش]- اقتصاد جهانی: مقالاتی که به دیدگاههای مختلف بینالمللی میپردازد (فایننشال تایمز، اکتبر ۲۰۱۰)

- تجسم دادهها از OECD، برای دیدن چگونگی عدم تعادل از سال ۱۹۹۰ توسعه یافته، "عدم تعادل حساب جاری" را در برگه داستان انتخاب کرده و سپس نوار لغزنده تاریخ را حرکت دهید. (OECD 2010)

- چرا نرخ ارز چین یک گزینه جایگزین هرچیز قرمز توسط Eswar Prasad رئیس سرمایه اطلاعات است، و پیشنهاد میکند که کسانی که از چین حمایت میکنند قدردانی کنند، گمراه شدهاند (VoxEU، آوریل ۲۰۱۰).

- س: "جنگ ارزی" چیست؟ - نمای یک روزنامهنگار در کره، میزبان اجلاس اجلاس G20 نوامبر ۲۰۱۰. (کره جونانگانگ، اکتبر ۲۰۱۰)

- جنگ ارزهای برزیل - یک مشکل "واقعی" - مقاله مقدماتی از یک مجله آمریکای جنوبی (SoundsandColours.com، اکتبر ۲۰۱۰)

- جنگ ارزی چیست؟ مقاله مقدماتی از بیبیسی (اکتبر ۲۰۱۰)